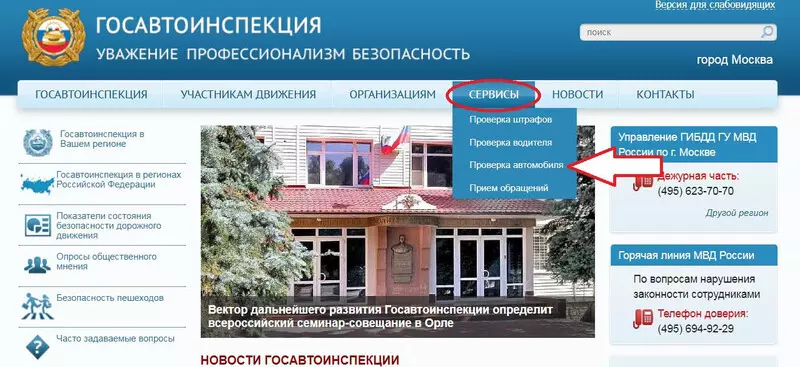

Сайты-калькуляторы ОСАГО онлайн

Я попробовал несколько из них. Стоимость, за которую они предлагали мне оформить полис еОСАГО, была на уровне предложения Тинькофф. Потратив время на одном из сайтов на ввод тонны информации, получил цены, радикально отличающиеся от того, что было в предварительном расчете.

Тарифы до расчета:

Тарифы после расчета:

Как видите, цены существенно изменились после расчета, что довольно странно, так как это результат расчета для максимальной скидки 50% от базового тарифа. Для автовладельцев, у которых были аварии, результаты будут отличаться еще больше. Главное — все цены практически на одном уровне (и в Альфа Страховании тоже 4743 руб). С помощью подобных сайтов найти страховую с более низкой стоимостью ОСАГО не получилось. Цель подобных калькуляторов — заманить низкой ценой на предварительном расчете, затем заставить вас потратить время на ввод кучи информации, после чего выдать реальную стоимость, которая выше, чем предварительная. Видимо, в надежде на то, что вы пожалеете своё время и согласитесь с подорожанием. Сайты-калькуляторы сотрудничают с только с теми страховыми компаниями, которые платят им комиссию за новых клиентов, а комиссия, как известно, сидит в цене.

Совет №1 — если хотите сэкономить, не тратьте время на подобные сайты.

Как же вычисляется стоимость полиса ОСАГО?

Расчетная формула для ОСАГО

Составляющие коэффициенты, которые влияют на формирование стоимости полиса—это основные факторы, которые могут помочь сэкономить на ОСАГО.

Специально для этого, разработана соответствующая формула, она представлена ниже:

Стоимость страховки = ТБ*КБМ*КТ*КВС*КМ*КО* КН*КС.

Применять такую расчётную формулу, лучше всего водителям, которые имеют права категории B и являются лицами физическими. Составляющие такой формулы— это коэффициенты, которые могут меняться в зависимости от установленного диапазона. Исходя из этого, можно сказать, что при определенных сложившихся условиях, автовладелец имеет право уменьшить итоговую цену страхового полиса. Итак, рассмотрим, каким же способом можно понизить каждый из перечисленных коэффициентов.

Где лучше купить ОСАГО?

На первый взгляд может показаться, что нет особой разницы, где именно страховать свой автомобиль. Ведь все базовые цены и тарифы на полис ОСАГО устанавливаются государством, а страховые компании для получения лицензии на этот вид деятельности должны отвечать определенным требованиям, и контор-однодневок, таким образом, на данном рынке быть не должно.

Однако практика, как известно, сильно разнится с теорией, и количество параметров, отличающих страховщиков друг от друга, довольно большое. Плюс нельзя забывать о самом клиенте, ведь идеальная по всем пунктам компания для одного может абсолютно не подходить другому. В связи с этим не существует однозначного ответа на вопрос, где лучше застраховать автомобиль. Тем не менее можно определить два основных критерия, на которые стоит ориентироваться при выборе полиса:

- Стоимость. Каждый покупатель хочет получить хороший продукт за минимальные деньги, и такое желание вполне естественно. О том, как можно сэкономить и приобрести самое дешевое ОСАГО, но в надежной компании – еще будет сказано, ведь так или иначе для многих вопрос цены по-прежнему остается одним из первостепенных при выборе полиса.

- Репутация страховщика. Сюда можно отнести множество факторов, начиная от экспертного рейтинга организации и заканчивая отношением количества произведенных выплат на число отказов. Кроме того, большое число автолюбителей на первый план ставит народное мнение и ориентируется на оставленные клиентами отзывы, доверяя в первую очередь не официальным сайтам и рекламным статьям, а специализированным форумам и социальным сетям.

Стоит ли выбирать самую дешевую компанию по ОСАГО?

Многие водители, не утруждая себя долгими поисками, просто приобретают самое дешевое ОСАГО из доступных. Такой подход, конечно же, в корне неправильный, хотя и существует вероятность того, что даже случайно выбранная компания может полностью защитить гражданскую ответственность страхователя. Но все же не рекомендуется в таком деле полагаться на удачу, ведь вполне возможно найти качественную организацию за минимальную цену. Для этого существует ряд хитростей:

- Региональные коэффициенты. Для каждого населенного пункта РФ действует свой коэффициент полиса ОСАГО. К самым дешевым относятся Дагестан, Тыва, Чечня и т.п. (от 0,7 и ниже). Имеет значение и место проживания – в больших мегаполисах с интенсивным движением коэффициент гораздо выше, чем в небольших городках и поселках. Как это использовать? Многие граждане живут в Москве, Санкт-Петербурге, Новосибирске по временной прописке, а зарегистрированы в мелких городах. Именно там и нужно покупать более дешевое ОСАГО.

- Стаж водителя и КБМ (коэффициент бонус-малус). Стоимость полиса ОСАГО зависит от количества вписанных в него водителей и их стажа вождения. В идеале должно быть не более пяти водителей старше 22 лет, каждый со стажем не менее трех лет. Кроме того, за ними не должно числиться серьезных ДТП. Если хотя бы один из водителей не соответствует этим требованиям (например, только получил права и на первый год вождения имеет базовый КБМ для новичков 2,45), то имеет смысл оформить автомобиль и, соответственно, полис ОСАГО на другого человека (с большим стажем без аварий), вписав себя в качестве одного из водителей. Естественно, чтобы не возникло проблем впоследствии, это должен быть проверенный человек (родственник или близкий друг).

- Базовый тариф СК. На данный момент (октябрь 2017 года) базовый тариф ОСАГО установлен законом в рамках суммы от 3 432 до 4 118 рублей. На выбранную страховщиком сумму тарифа впоследствии начисляются всевозможные коэффициенты (региональный, КБМ и т.д.), поэтому итоговая цена полиса в разных компаниях может различаться почти на 20%. Следовательно, страховать авто лучше там, где для расчета цены используется более низкая тарифная ставка.

Что влияет на цену ОСАГО

Большинство водителей уверены, что цена ОСАГО фиксированная и устанавливать ее могут лишь фирмы по страхованию. Но это заблуждение.

Расходы по страховке вполне могут быть меньше или больше и это зависит от целого ряда причин:

- Базовый платеж и его размер. Этот фактор переменить просто нереально он фиксированный.

- Вид машины. К какому классу относится машина можно найти в правах хозяина.

- Населенный пункт, где постоянно живёт хозяин машины. Как правило, чем больше город, в котором зарегистрирована машина, тем дороже будет стоить страховка

- Сколько водительского стажа у человека. Бывают ситуации, когда на стоимость ОСАГО влияет именно опыт вождения машины.

- Как применяется машины. Как показывает статистика, расходы по страховке для машин, принадлежащих должностным лицам, намного выше, чем для личных.

- Действие договора. Для того, чтобы сэкономить хоть немного на полисе ОСАГО, лучше всего оформлять его на более продолжительное время

Исходя из того, что было перечислено, стоимость полиса находится в засимости от многих факторов. Страховка, которую принято считать самой дорогой относится к водителям, у которых права категории Б и стоит она 41000 руб. Исходя из такой цены, можно вполне логично объяснить желание автовладельцев хоть немного сэкономить на ОСАГО и по максимуму снизить итоговую цену. Но, остается вопрос: «Как же правильно это сделать?»

5 способов сделать полис КАСКО дешевле

5 способов удешевить стоимость КАСКО

Купить КАСКО дешево заинтересован каждый автовладелец, которому понадобилось оформить данный тип страховки. Переплачивать никто не хочет, а цены на этот вид полисов нельзя назвать низкими.

Однозначного ответа на вопрос, сколько стоит самая дешевая страховка КАСКО не существует. На цену полиса влияет множество факторов:

- Стоимость автомобиля и его год выпуска. На машины с пробегом обычно обходится дешевле, чем на новые. Но приобрести КАСКО на машину старше 7-10 лет обычно не получится.

- Марка, модель авто. Полис КАСКО по низкой стоимости доступен, если конкретная модель отличается доступностью запчастей, недорогим ремонтом и т. д. Наоборот, для редких или просто дорогих в ремонте автомобилей страховка будет стоить дороже.

- Опыт управления авто. Низкий тариф КАСКО получит водитель уже имеющий стаж вождения в несколько лет, а новичкам придется заплатить больше.

- Место регистрации автовладельца. Для жителей регионов обычно стоимость полиса ниже, чем для тех, кто живет в Москве и других крупнейших городах страны. Поток машин в небольших городах меньше и вероятность аварии ниже, а значит и страховщик услуги может предложить дешевле.

1. Франшиза

Один из самых простых инструментов, предусматривающий оформление КАСКО дешево. В рамках программы клиент берет на себя часть расходов на восстановления авто при наступлении страхового случая. За счет этого можно сэкономить до 70% от первоначальной стоимости авто. Франшиза может фиксироваться в виде процента или фиксированной суммы.

2. Безаварийное вождение

Полис КАСКО со скидкой до 10-20%, а иногда и до 50% могут оформить водители, которые регулярно страхуют авто и не допускают ДТП.

3. Дистанционное оформление

При оформлении полиса через интернет у страховой компании существенно сокращаются расходы на зарплату сотрудникам, выплаты вознаграждения агентам. За счет этого клиенту может быть предложена более выгодная цена на услуги.

4. Самостоятельный выбор опций и страховых случаев

Некоторым владельцам авто достаточно оформить защиту только на случай определенных ситуаций (например, угона или повреждения). Остальные риски они готовы брать на себя. Подобрать оптимальный вариант полиса поможет калькулятор стоимости КАСКО на сайте страховщика.

5. Телематика

Установка мониторингового устройства позволяет подтвердить аккуратное управление авто даже при небольшом стаже и получить скидку на полис.

По каким параметрам выбирать страховщика?

При выборе страховой компании следует обращать внимание на следующие, наиболее важные аспекты:

Экспертный рейтинг надежности

Существует несколько типов рейтинговой оценки страховых компаний. Экспертный рейтинг надежности составляется профессиональными специалистами из различных агентств, которые учитывают общий капитал, разницу в суммах полученных и выплаченных средств, и другие показатели. Соответственно, чем выше экспертный рейтинг страховой компании, тем более стабильно ее финансовое положение и высока вероятность, что она не обанкротится и исполнит свои обязательства при наступлении страхового случая.

Например, рейтинговое агентство RAEX дает следующую оценку за 2016 год:

| Страховая компания | Оценка |

|---|---|

| Согласие | A+ |

| АльфаСтрахованиие | A++ |

| Росгосстрах | A++ |

| Zetta | A+ |

| ВСК | A++ |

| ВТБ | A++ |

| Ингосстрах | A++ |

| Ренессанс страхование | A+ |

| РЕСО-Гарантия | A++ |

| УралСиб | B++ |

| Южурал АСКО | A |

В приведенной таблице: А++ является самым высоким показателем надежности, далее по убыванию соответственно идут A+, A, B++, B+, B (самый низкий уровень).

Народные рейтинги

Помимо экспертных рейтингов надежности также существует множество народных рейтингов, составляемых на основе отзывов клиентов. Однако их результаты редко совпадают с мнением экспертов ввиду того, что места в первой десятке там занимают региональные страховщики, с меньшим оборотом клиентов и как следствие — меньшим числом отрицательных оценок. Тем не менее перед покупкой ОСАГО в какой-либо компании будет не лишним почитать отзывы о ней

Особое внимание нужно обращать на отрицательные отзывы, так как именно там зачастую всплывают всякого рода нюансы, которые клиенты не замечают при заключении договора

Срок работы страховщика

Логично, что компании, существующие на рынке уже много лет, имеют солидный опыт работы и, как следствие, более надежны для клиента. Практика показывает, что больше всего проблем возникает у молодых фирм, только начинающих свою деятельность в этой сфере.

Коэффициент выплат по ОСАГО

Коэффициент выплат, показывающий отношение собранных премий к выплаченным средствам, косвенно отражает готовность компании делать выплаты при наступлении страхового случая, а не только собирать премии. Ситуация тут двоякая: с одной стороны, большой процент говорит о том, что организация исправно выплачивает денежные средства клиентам и отказов в выплате не так много. А с другой стороны, чем ниже данный процент – тем более финансово устойчива эта организация.

| Страховая компания | Коэффициент выплат по ОСАГО за 2016 год |

|---|---|

| Согласие | 72% |

| АльфаСтрахование | 43% |

| Росгосстрах | 52% |

| Zetta | 58% |

| ВСК | 45% |

| ВТБ | 29% |

| Ингосстрах | 56% |

| Ренессанс страхование | 42% |

| РЕСО-Гарантия | 52% |

| УралСиб | 92% |

| Южурал АСКО | 60% |

Господдержка единой ценовой политики

Как отмечают аналитики страхового рынка, продажи ОСАГО возросли практически во всех регионах, но и сами выплаты стали значительно выше. Это связано с установлением новых правил, которые не претерпевали никаких изменений на протяжения десятилетия. Что изменилось с введением поправок?

- Пострадавших в ДТП водителей обязали обращаться только к своему страховщику;

- Все компенсационные выплаты будут проводиться только по единым по всей России правилам;

- Установлена единая стоимость запасных частей и восстановительных работ для всех типов авто, все эти справочные материалы легко найти на ресурсе РСА;

- Больной для многих водителей вопрос об износе автомобиля также урегулирован – он сократился с 80 до 50 процентов;

- Сама сумма возросла до 400 тысяч рублей, а в некоторых регионах и до полумиллиона.

Конечно, компаниям с небольшими накопительными средствами и маленьким оборотом тяжело осилить самостоятельно все вступившие в силу поправочные нормы, но и Правительство, в лице Центробанка не остались в стороне, многие из расходов были своеобразным образом компенсированы:

- Базовые ставки полиса были увеличены практически на треть по всем региональным отделениям;

- Установка коридора в тарифных планах выводит страховые компании на конкуренцию, а здоровые конкурентные шаги всегда положительно сказываются на потребителе услуг – стоимость может значительно разниться, несмотря на единую политику Центробанка;

- Умножение на повышающие или понижающие поправочные коэффициенты в результате приводят страхователя именно в ту компанию, где они имеют прогрессирующий характер, постоянно меняющийся от страхового стажа в определенной компании.

Сложившаяся экономическая ситуация стала непреодолимой преградой для покупки нового авто, ведь страховщики получали наибольшее число контрактов именно при приобретении нового автомобиля, договариваясь с дилерами о заключении договоров в определенной страховой компании. Эта возможность упала до минимума, и чтобы выровнять ситуацию, страховым компаниям приходится заручаться господдержкой для выживания и продолжения деятельности.

Сколько стоит ОСАГО у самых надёжных страховщиков

Надежность дешево обойтись не может. Для ознакомления с актуальным рейтингом и расценками для Москвы, Санкт-Петербурга и регионов, можно получить всю необходимую информацию на официальном сайте рейтингового агентства «Эксперт РТ».

Росгосстрах

Самая крупная страховая компания России. Более 3 000 филиалов по стране, более 26 млн клиентов. Купить здесь дешевый полис не получится. Но зато гарантированно быстрым будет обслуживание и предоставление компенсации в случае ДТП.

Ингосстрах

Сравнительно молодая страховая компания, была основана в 2004 году. Но пользуется популярностью и доверием среди отечественных автомобилистов. Именно здесь можно отыскать самые выгодные предложения и недорогие полисы ОСАГО. Преимущество: есть мобильное приложение, оформить договор можно с гаджета.

ВСК

Если потребуется заключить договор именно с этой компанией, можно обратиться в любой из 600 филиалов по стране. Выплаты по страховому полису ОСАГО гарантированно получает каждый на протяжении 5 рабочих дней после подачи заявления.

Альфа-Страхование

Это российский концерн, созданный путем слияния нескольких компаний. В перечне популярных услуг более 100 наименований

Есть филиалы в 270 населенных пунктах, что немаловажно, если автомобилист много путешествует за пределами столицы. Эта компания входит в десятку самых надежных в России

Ресо-Гарантия

Занимается страхованием любых объектов. Но в приоритете автомобильное страхование. Именно в таком контексте компанию воспринимают потребители. У этой фирмы более 850 представительств в регионах и крупных городах, выбрать можно самые важные из 100 предлагаемых услуг страхования. Преимущество этого страховщика – быстрое оформление документов и выплат.

Рейтинг страховых компаний

Страхование машины через Интернет

Плюсы страхования ОСАГО онлайн очевидны:

- Экономия времени и денег. Не нужно тратить время и деньги на дорогу в офис, стоять в очереди. Можно сделать себе страховку прямо на работе во время перерыва или дома вечером.

- Круглосуточная работа. Можно оформить обязательную автостраховку в любое время суток. Это очень удобно, если у Вас плотный или ненормированный рабочий график. Вам не придётся откладывать или переносить свои дела, чтоб сделать ОСАГО.

- Возможность сравнения различных предложений. Для того, чтоб узнать, где страховщик предлагает наиболее выгодные условия, не нужно ездить по разным офисам или обзванивать их. Достаточно лишь посмотреть на сайте их расценки и пакет услуг. Это всё можно сделать в режиме реального времени и займёт это дело несколько минут.

- Можно оформить страховку в любом месте в любой страховой компании. Для этого нужен лишь компьютер (ноутбук, планшет, смартфон) и доступ в Интернет. Оплату можно также произвести любым удобным способом, указанным на сайте компании. Территориальная доступность компании в этом случае не будет иметь решающего значения. Вы можете жить во Владивостоке, а оформить страховку ОСАГО в Калининграде. Но лучше, на всякий случай, оформить страховку в компании, которая находится в Вашем или близлежащем городе.

Но вместе с плюсами есть и ряд подводных камней, из-за которых страховка через Интернет ещё не получила массовое распространение среди автомобилистов, а только набирает популярность. Вот некоторые минусы:

- Сложность реализации проекта e-ОСАГО. Для того, чтоб реализовать такой проект, необходимо мощное серверное оборудование и хранилища данных. Ещё не все страховые компании предлагают подобную услугу. Иногда они предлагают такую услугу для только для действующих клиентов по продлению страховки. Но их число с каждым месяцем растёт, и вскоре это перестанет быть проблемой.

- Неточности. Так как система только недавно начало свою работу, она ещё недостаточно хорошо налажена. Могут быть погрешности и опечатки в названиях населённых пунктов, технических данных автомобиля, данных о себе. Для того, чтоб избежать ошибок, желательно изучить анкетную информацию о себе, которая находится в открытом доступе.

- Ограничения. Количество онлайн-полисов ограничено, как и число бумажных бланков. Хотя зайти чуть позже или на другой сайт – не проблема.

- Периодические сбои в системе. Иногда, из-за технических неполадок невозможно оформить полис онлайн. Поэтому приходится заходит на сайт в другое время, когда он восстанавливает работоспособность.

Тем не менее, это очень удобный способ оформления страховки, если у Вас есть доступ в Интернет и базовая компьютерная грамотность. Но многих интересует вопрос: что делать с электронным страховым полисом ОСАГО? Как предъявлять его сотрудникам дорожной инспекции?

Действительно, некоторые сотрудники не признают электронных полисов, угрожая в этом случае штрафом или штрафстоянкой. Это совершенно незаконно. В статье 32.1 ФЗ «Об ОСАГО» прямым текстом указано что нужно предъявить «распечатанную на бумажном носителе информацию о заключении договора обязательного страхования в виде электронного документа и передавать соответствующий документ для проверки сотрудникам полиции». Поэтому можно смело заказывать ОСАГО через Интернет и без проблем предъявлять распечатку дорожной полиции. Они без малейших проблем пробьют эту информацию по базе.

Посмотрите на видео, как получить страховой полис через интернет.

Дешевле ли покупать онлайн

В век компьютеризации легко можно купить страховой полис онлайн. По сути, он ничем не отличается от обычного, имеет ту же юридическую силу. То, что удобнее, проще и быстрее оформлять любые покупки и процедуры в электронном режиме – очевидно.

Так выглядит электронный полис ОСАГО

Преимущества заключения договора онлайн:

- Не нужно никуда ехать.

- Не нужно тратить время на очереди.

- Заполнение бланка занимает несколько минут.

- Можно сразу же просчитать стоимость услуг с помощью специального калькулятора.

При этом зачастую стоимость страхового полиса при оформлении онлайн ниже. Но риск попасть на мошенников выше. Поэтому, чтобы избежать неприятностей и не заплатить деньги несуществующей компании, выбирать нужно только официальные сайты крупных, авторитетных страховщиков. Сотрудничество с посредниками может обойтись дорого. Что может указывать на то, что компания обманывает или это вообще аферисты:

- скидка от базовой стоимости в 50% и выше;

- страхование на выгодных условиях водителям с минимальным стажем или при отсутствии безаварийного вождения;

- на автомобиль с большим стажем или же водителям моложе 22 лет предлагается открытый полис.

Если цена слишком уж заманчивая, компания малоизвестная и все процедуры предлагается провести в режиме онлайн или на нейтральной территории, не в офисе, есть все основания задуматься. Что еще немаловажно: договор, заключенный онлайн, вступает в силу только спустя 3 суток. Потому в этот период лучше вообще не ездить на автомобиле

Где можно купить полис онлайн

В чем преимущества страховок онлайн – их можно оформить всегда, даже в выходные. Крупные компании стараются поддерживать свою репутацию и предлагают полный перечень услуг на официальных сайтах. Именно там и стоит регистрироваться и заключать договор в электронном режиме.

Какие коэффициенты изменить не получится

В первую очередь, стоит разобраться с тем, какой же коэффициент поменять ни при каких условиях нельзя. Он имеет название КМ и обозначает показатель, который зависит от мощности мотора машины. Как правило, его показатели корректируется в диапазоне от 0,6—мотор машины имеет 50 лошадиных сил, и до 1,6—для моторов, которые имеют от 150 «лошадок». Для машины отечественного производства, такой коэффициент, как правило, равняется показателю 1,1. Это обусловлено тем, что такие машины, имеют мотор, мощность которого составляет 70-1000 «лошадок». Чтобы сберечь свои деньги на страховке авто, некоторые водители начинают изменять мощь мотора, при помощи программирования ЭБУ или других способов. Но, решать так проблему—это не самый лучший выход. Самое лучшее решение — это заранее подумать о том, как сэкономить на страховке и приобрести автомобиль, у которого мощность мотора будет меньше.

Как рассчитать стоимость ОСАГО

Стоимость страховки ОСАГО определяется следующими факторами, которые лучше оценивать при их совокупном и комплексном влиянии:

- размером базового тарифа – ставкой, установленной страховщиком;

- регионом, в котором зарегистрировано авто – в центральных областях, особенно в столице и других крупных городах застраховать автомобиль обойдется дороже, поскольку интенсивность движения существенно выше, чем в провинции, что приводит к увеличению риска ДТП;

- мощностью двигателя машины – чем мощнее автомобиль, тем больше придется заплатить за страховку, поэтому лучше выбирать машину с оптимальными характеристиками;

- возрастными характеристиками водителя и его опытом – опытным автомобилистам предлагаются условия лучше, чем новичкам;

- количеством водителей, вписанных в полис;

- сезонностью использования машины – если автомобиль предполагается эксплуатировать не круглый год, лучше застраховать машину на определенное количество месяцев; общая цена договора окажется ниже, хотя полис обойдется дороже в пересчете на единицу времени действия защиты;

- наличием прицепа к автомобилю;

- количеством зафиксированных нарушений в предыдущий период;

- дисциплинированностью водителя – лучше не допускать аварий, чтобы не допустить возрастания коэффициента, учитывающие этот показатель.

Расчет цены полиса, чтобы застраховать автомобиль, выполняется по следующей формуле:

Ц = БТ×Кт×Км×Квс×Ко×Кс×Кн×Кпр×Кбм, в которой

- Ц – цена договора;

- БТ – величина базового тарифа, утвержденного СК.

Далее в формуле представлены коэффициенты, влияющие на стоимость договора, в зависимости от перечисленных выше факторов:

- Кт – территориальный; от 0,5 до 1,9, в зависимости от региона;

- Км – мощности двигателя автомобиля, в пределах от 0,6 до 1,6, где учитывается объем камер сгорания мотора;

- Квс – возраста и стажа, выбирается из таблицы, диапазон – от 0,93 до 1,87;

- Ко – ограниченности использования; выбирается 1 – где число включенных в договор водителей ограничено, 1,87 – если ограничения отсутствуют, 1,8 – если страховку оформляет организация;

- Кс – сезонности эксплуатации; колеблется в пределах от 0,5 для трехмесячной защиты до 1, где защита оформляется на год;

- Кпр – наличия прицепа; выбирается 1 (где данное устройство отсутствует) или в пределах от 1,16 до 1,4 (в зависимости от вида транспортного средства);

- Кн – определяется с учетом числа нарушений, чем меньше зафиксированных случаев, тем лучше условия договора;

- Кбм – бонус-малус, где оценивается дисциплинированность водителя; все автомобилисты разделяются на 13 классов с распределением величины коэффициента от 0,5 до 2,45, в зависимости от того, чем лучше прошел год в отношении числа страховых случаев; пересчитывается ежегодно.

Автомобилист может подсчитать размер страховки самостоятельно, если располагает необходимыми данными. Но выполнять расчет таким образом – не самый оптимальный способ. Формула достаточно сложна, поэтому самому в ней разобраться непросто, с учетом всех нюансов.

Чтобы правильно рассчитать цену и застраховать автомобиль, лучше обратиться к специалисту или воспользоваться онлайн-калькуляторами, предлагаемыми СК на своих официальных сайтах. Водитель может уточнить размер страховки, подставив необходимые данные в соответствующие поля сайта, и после сравнения результатов выбрать оптимальный вариант, подходящий лучше других, чтобы застраховать автомобиль.

Где лучше оформить и купить полис ОСАГО в 2022 году

Тем не менее ряд оставшихся фирм успешно держатся в местах лидеров стабильно и не первый год. Вероятно на них стоит ориентироваться, чтобы понимать, какой сервис гарантированно можно получить на рынке автостраховок без излишних рисков недополучения сумм возмещения или наоборот, получения проблем в виде фальшивой страховки.

Рейтинг надёжности самых известных страховых компаний России в 2022 году в порядке убывания:

| АльфаСтрахование |

|---|

| РОСНО |

| ВСК |

| ВТБ Страхование |

| ЖАСО |

| Ингосстрах |

| Капитал |

| МАКС |

| Ренессанс Страхование |

| РЕСО – Гарантия |

| Росгосстрах |

| СОГАЗ |

| Согласие |

| Транснефть |

| ЭНЕРГОГАРАНТ |

Таблица 2. Рейтинг надёжности самых известных страховых компаний России

Конечно, в ряде случае стоит доверять отзывам и мнениям успевших приобрести страховки у популярных страховых организаций. В том числе и недорого, ведь запросы у всех клиентов разные.

Нужно помнить, что отзывы о фирмах бывают как накрученные, проплаченные самими компаниями, так и излишне негативные. Поскольку раздражённому, обманутому клиенту на волне эмоционального срыва проще и быстрее будет написать нелестный отзыв, чем поделиться хорошими впечатлениями довольному автолюбителю.

Последние, как правило, предпочитают отмалчиваться, справедливо полагая, что раз получили отличный сервис за деньги, то так оно и должно быть.

Советы по выбору страховой компании

Где лучше оформить КАСКО. Если вы живете в большом городе, выбирайте страховщика из числа крупных, известных хорошей репутацией на страховом рынке страны, с опытом работы от 7 лет. У таких компаний, как правило, сервис развит лучше, чем у других. Они используют новые технологии, которые существенно упрощают жизнь клиентам и делают КАСКО более умным. Например, Ингосстрах предлагает автострахование с функцией «Телематика» (дистанционная помощь водителю в отслеживании состояния автомобилей, оповещение об аварийных ситуациях и другие полезные опции), «СПМ-страхование» — покупку полиса онлайн, без посещения офиса.

Рейтинг. Посмотрите в интернете рейтинги СК, Почитайте отзывы клиентов о лидерах. Оцените качество обратной связи (как быстро отвечает на жалобы, срок урегулирование дел). Есть ли круглосуточная техподдержка? Не упускайте информацию о случаях нарушения сроков и занижения выплат.

Проверьте на сайте ЦБ состояние лицензии выбранной СК (есть ли лицензия, срок ее действия). Не покупайте страховку, если у страховщика лицензия отозвана, ограничена или приостановлена.

Промониторьте программы страхования у 2-3 компаний в вашем городе и выберите подходящие вам условия. Чем больше предложений у страховщика, тем проще сделать выбор.

Внимательно читайте условия страхования, в частности, риски, порядок возмещения, уведомления страховщика о наступлении страхового события, сроки. Уточните трактовку всех терминов, особенно тех, что касаются рисков. Если нет подробного описания значений, компания может в спорных ситуациях отказать в компенсации для покрытия ущерба.

Правила страхования прописывают в тексте соглашения или оформляют в виде приложения. Следите, чтобы в правилах, утвержденных компанией, и договорах страхования не было условий, которые вы не можете выполнить. Например, не везде есть стоянки с охранными системами, а в договоре прописано такое условие. Это может стать причиной отказа СК от страховых выплат.

Следите, чтобы в соглашении было четко указано, какие случаи не считаются страховыми

Важно знать, в какой ситуации водителю не стоит рассчитывать на возмещение

Перед оформлением полного КАСКО рекомендуем собрать документы на авто, охранную сигнализацию, комплекты ключей и брелоков от защитных систем. Их отсутствие послужит причиной отказа в возмещении при угоне ТС.

У большинства страховщиков КАСКО на новый автомобиль активируется с момента постановки ТС на учет в ГИБДД.

«Ингосстрах», «СМП-страхование» — оптимальные предложения для машин от 500 000 до 1 000000 руб. В «Росгосстрахе» выгоднее страховать автомобили vip-класса (от 1,5 млн. руб.).

При выборе программы автострахования проанализируйте соотношение страхового взноса и возмещения. Для сравнения тарифов разных компаний пользуйтесь публичной информацией. Хороший страховщик, который установил ценник ниже рыночного для конкретного сегмента авто, предложил условия лучше, чем конкуренты.