Что делать если навязывают?

Когда возникла необходимость в покупке полиса ОСАГО, для начала надо поискать компанию, которая продаст документ без дополнительных услуг. Не все страховщики навязывают ненужные продукты.

До похода в страховую компанию полезным будет рассчитать стоимость страховки на онлайн-калькуляторе.

Существует несколько способов отказаться от навязывания ненужных услуг:

- Для начала просто сообщите агенту о своем нежелании покупать предлагаемые помимо ОСАГО продукты.

- Напомнить менеджеру о законодательных актах, которые защищают автовладельца в подобной ситуации:

- Раздел 14, пункт 4 правил ОСАГО — ни одна СК не имеет права отказать страхователю в предоставлении услуги обязательного страхования, если последний обратился с соблюдением всех норм и имеет необходимые документы.

- Закон о защите прав потребителя запрещает ставить непременным условием для покупки одной услуги, приобретение других услуг.

- Гражданский кодекс РФ обязывает страховые компании заключать договор обязательного страхования, если предоставлены все необходимые документы и нет объективных препятствий для получения гражданином такого договора.

- КоАП РФ устанавливает ответственность за навязывание дополнительных услуг и необоснованный отказ в выдаче страхового полиса.

- Попросить оформить отказ от предоставления услуги в письменном виде.

- Записать разговор с менеджером на диктофон или снять видео на телефон, но надо понимать, что тайная съемка в такой ситуации будет считаться неправомерной и доказательством послужить не сможет.

Скорее всего, страховой агент все равно будет настаивать на продаже полиса с дополнительной услугой. В таком случае можно согласиться на такие условия и сразу после приобретения пакета страховых услуг написать заявление на отказ от навязанной услуги и возврат денежных средств.

Заявление надо написать в двух экземплярах, в доказательство того, что дополнительный полис был приобретен вынужденно, можно приложить аудио или видео фиксацию разговора с агентом. Кроме заявления понадобится:

- ксерокопия паспорта;

- ксерокопия ПТС и СТС;

- копия и оригинал водительского удостоверения;

- ксерокопия диагностической карты (техосмотра).

Не лишним будет упомянуть, что в случае отказа от возврата денег, данное заявление будет передано в суд. Если все вышеперечисленные действия не возымели желаемого результата, надо настоятельно попросить у руководства страховой компании письменный отказ в возврате денежных средств, с соответствующей пометкой на бланке.

Пошаговые действия

Досрочное расторжение ОСАГО проводится по одному сценарию, но разным причинам. Затруднения возникают из-за спорных моментов между страховщиком и автострахователем по определённым вопросам.

Процесс разрыва договора состоит из следующих этапов:

1. Подача заявления

Чтобы аннулировать полис ОСАГО, посетите офис автостраховой компании. Иного пути нет. Заранее соберите нужные документы. Заявление заполняется на выданном бланке в самой компании. Но можно скачать готовую форму на онлайн-ресурсе в разделе «Образцы заявлений» и т.п.

Компания обязана ответить на заявление, приняв положительное решение по переводу денег или отказав. Во втором случае должна быть указана причина.

Если автострахователь не согласен с решением страховой компании, напишите жалобу в РСА, а потом соберите требуемые документы для судебных разбирательств.

2. Сбора информации от автостраховщика

Не позднее 5-дневного срока автостраховщик обязан выдать «Сведения об обязательном страховании». В данном документе будут представлены главные моменты аннулированного договора. Эта информация пригодится при обращении в другую СК.

3. Получения 77% страхового платежа

При положительном решении о выплате деньги будут перечислены по указанным банковским реквизитам или выданы наличными.

Алгоритм получения денег

Мы выяснили, что вернуть деньги за страховку ОСАГО при продаже автомобиля можно, как и при досрочной аннуляции комплексного КАСКО. Но для того, чтоб компания произвела перерасчет и выплатила компенсацию, действовать необходимо исключительно по следующим правилам:

- Подготовить требуемый пакет бумаг и справок;

- Составить письменное заявление на расторжение договора;

- Прикрепить квитанцию с реквизитами банка («ВТБ», «Сбербанк», «Ренессанс кредит» и т. д.), куда СК будут возвращать неистраченную премию;

- Ждать поступления средств в установленные государством сроки.

Сколько времени дается агентству на компенсацию денег клиенту, и куда нужно идти с собранным пакетом документов, выясним далее в статье.

Необходимые документы

В зависимости от выбранной страховой конторы («Ингосстрах», «РЕСО-Гарантия», «Тинькофф» и т. д.) список требуемых корочек для возврата неистраченных средств может несколько отличаться. Но минимальный перечень в обязательном порядке должен содержать в себе:

- Оригинальный бланк о защите гражданской ответственности (копия в данном случае считается недействительной);

- Письменное заявление, составленное по общепринятому образцу;

- Внутригражданский паспорт;

- Выписки из банка, свидетельствующие о своевременной оплате страховых взносов.

Дополнительно сотрудники конторы имеют право потребовать у человека договор о купле/продаже транспортного средства, свидетельство о смерти законного владельца машины, генеральную доверенность или протокол об утере ТС (ввиду стихийного бедствия, угона или ДТП). Если же представители СК просят более обширный список бумаг, то клиент может спокойно отказываться от их предъявления, так как это не запрещено законодательством.

Сроки возврата

Узнав о том, как вернуть деньги при аннулировании страховки на машину, не лишним будет и ознакомиться с допустимыми сроками по выплате неиспользованного остатка премии со стороны компании. Регламентирует их пункт 116 «Правил о предоставлении защиты гражданской ответственности», где четко прописан период, не превышающий 14 суток.

Отсчет данного временного промежутка стартует от разных дат, в зависимости от обстоятельств расторжения договора:

- При досрочном окончании действия ОСАГО по причинам, не зависящим от обеих сторон (смерть собственника или полная ликвидация СК), отсчет начинается с момента возникновения происшествия;

- При аннуляции полиса по инициативе гражданина или агентства, двухнедельный срок будет отсчитываться со дня подписания заявления.

Размер возвращаемой суммы

Как вернуть деньги за страховку, если продал машину, мы выяснили. Теперь самое время подсчитать предусмотренную сумму выплаты, исходя из следующей формулы: D = (P-23%) X (N/12), где:

- D – размер неизрасходованного остатка;

- P – стоимость первичного взноса по договору ОСАГО;

- N – количество месяцев, оставшихся до своевременного аннулирования полиса.

Иных способов расчета неистраченной премии не существует. Для удобства клиенты могут использовать электронные версии калькуляторов, где нужно ввести только два последних показателя, а результат подобьется автоматически (подобные программы присутствуют на сайтах многих СК, таких как «Ренессанс кредит», «Тинькофф», «Росгосстрах», и т. д.).

Когда расторгается соглашение

Продажа машины – дело трудное и ответственное. Вместе с транспортом идет автогражданка. Ее можно отдать покупателю, или получить за нее компенсацию.

Первый вариант простой, так как акт является официальным документом и процентная ставка упрощена. Но клиент самостоятельно отказаться от услуги не сможет. Для расторжения контракта должна быть веская и уважительная причина.

Основные причины расторжения страховки:

- смена владельца ТС;

- полное уничтожение машины;

- смерть страхователя;

- ликвидация юридического лица;

- утилизация автомобиля;

- отзыв лицензии страховщика.

Возврат денег за автогражданку упрощен законом. После выполнения одного из условий хозяину машины нужно в течение 14 дней прийти в офис любого филиала страховой компании и оформить документы. Крупные организации отлаживают систему, и проблем с оформлением возникнуть не должно. Сумма начисляется за неизрасходованный период действия полиса.

Особенности при расторжении ОСАГО:

- Во время продажи ТС автогражданка считается недействительной.

- Расторжение контракта необходимо провести быстро, чтобы покупатель смог передвигаться на новом транспорте.

- Покупатель может или продлить соглашение со страховщиками, или выбрать другую организацию.

- По генеральной доверенности нельзя разорвать контракт. Можно добавить нового пользователя, а после окончания автостраховки переоформить ее на другое имя.

С КАСКО проблем больше, так как это добровольное решение водителя. Перед походом в страховую организацию нужно внимательно изучить акт. Процент у добровольной автостраховки выше, чем у стандартной договоренности. Страхователю необходимо изучить все тонкости контракта.

Что делать, если автостраховщик отказывает в выплате?

Сначала посетите офис автостраховщика. Не исключено, что платёж не проведён по вине бухгалтерии. Если деньги отправлены, то стоит перепроверить банковский счёт.

Иногда СК безосновательно отказывают в выплате. При 100-процентной уверенности в собственной правоте необходимо сделать копии автостраховки и заявления. Затем с заранее подготовленными документами обратитесь в РСА. Эта организация, которая объединяет автостраховщиков в РФ и контролирует деятельность соответствующих компаний, поэтому может воздействовать на недобросовестную фирму. Одно из самых суровых наказаний — лишение членства в РСА.

«ВСК» — Возврат Страховки в Течении 14 Дней

Соглашения между физическими лицами и страховой компанией вступают в законную силу с 00:00 часов дня оплаты страховых обязательств.

Сроки для аннулирования договоренностей между страхователем и СК распространяются на следующие страховки:

- Жизни (здоровья) вне зависимости от причины заключения соглашения – оформление займа или личное желание гражданина с периодическими страховыми выплатами;

- Движимого имущества – автомобиля;

- Недвижимости и собственности с объявленной ценностью, например, предметы искусства;

- Ответственности собственников движимого имущества при ДТП;

- Ответственности страхователя за причинение какого-либо вреда иным лицам или их имуществу;

- Медстраховка и т.д.

Несмотря на законодательное закрепление добровольного порядка оформления, большинство банковских учреждений принуждают своих клиентов к подписанию договора со страховыми компаниями.

Для отказа от страховки и получения своих денежных средств нужно просто обратиться в банк, где был выдан заем и подать заявление об отказе от страховки.

Рассмотрим практический пример:

Гражданин Агапов О.В. оформил потребительский кредит в банке на сумму в 500 000 руб. Дополнительно им приобретено страхование жизни на 1 год, стоимость – 25 000 руб.

Заемщик на следующий день после получения кредита обратился к страховщику за возвратом премии. Через 10 дней деньги в полном размере (25 000 руб.) были перечислены на банковскую карту.

Если кредитором является иная финансовая организация, обращение для отказа следует направлять непосредственно в компанию «ВСК».

Возврат средств должен быть произведен не позднее, чем через 10 рабочих дней с даты обращения клиента или получения письменного заявления.

Реквизиты банковского счета для перевода денежных средств указываются при оформлении заявления. В этот срок входит принятия заявления об отказе от страховки, его рассмотрение и перечисление денежных средств (в случае принятия положительного решения по обращению).

Можно ли Вернуть Страховку «ВСК», если Кредит Закрыт в Срок?

В соответствии с п. 5.5 Раздела 5 и п. 7.4 Раздела 7 Условий № 2 при оформлении Полиса-Оферты, выплата кредитных обязательств в срок без наступления страхового случая не является основанием для возвращения страхователю суммы страховой премии.

Соглашение между физическим лицом и страховщиком прекращает свое действие на основании п. 7.1 Раздела 7 Условий № 2, при этом договорные обязательства признаются полностью выполненными. Возврат страховой премии не допускается.

Аналогичные положения устанавливаются федеральным законодательством, поэтому судебные разбирательства по поводу таких споров могут закончиться только вынесением решения с отказом удовлетворения требований заявителя.

Денежные средства являются доходами страховщика.

Таким образом, отказ СК в возврате денег после своевременного погашения кредита, является законным.

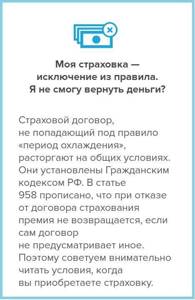

Можно ли Вернуть Страховку «ВСК» после «Периода Охлаждения»?

По закону СК вправе самостоятельно предусматривать условия и возможность получения застрахованными лицами компенсаций по договорам после 14 дней от даты заключения. В ВСК это возможно при полном досрочном погашении кредита.

Расчет выплаты производится пропорционально количеству дней, в течение которых действовал полис. Учитываются и дни, в которые он должен был действовать, но ввиду досрочного закрытия долга аннулирован.

Вернуть деньги за страховой полис можно после окончания периода охлаждения. Единственный минус – компания удержит расходы на ведение дела (РВД), которые могут достигать до 40%.

Получается, что клиент автоматически теряет почти половину внесенной стоимости, что крайне невыгодно. Чем дольше действует полис, тем меньше сумма к возращению.

Прежде чем делать возврат страховки по итогам периода охлаждения следует взвесить риски и просчитать сумму. Зачастую выгоднее оставить страховку, по которой будет выплата при наступлении несчастного события.

Для расчета возврата следует уточнить размер РВД по бесплатному телефону службы поддержки клиентов. После:

- Поделить сумму договора на количество дней в году, для получения информации о суточной стоимости защиты.

- Посчитать сколько дней осталось до конца срока действия.

- Умножить количество оставшихся дней на суточную цену бланка защиты.

- Из полученной стоимости отнять РВД.

После получения результата сделать выбор, оформлять возврат полиса или оставить. На практике бланк оставляют, если с даты его оформления прошло, как минимум, несколько месяцев.

«Полис ОСАГО» – Сроки возврата денег при расторжении договора

Период рассмотрения и перерасчета должен составлять не более 14 дней. В отведенное время требуется направить деньги на счет заявителя. При явном желании откладывать выплату или предъявлении необоснованных причин не исключается обращение гражданина в соответствующие органы для взыскания средств и понесенных убытков, ведь на руках есть завизированное печатью СК заявление.

Процедура возврата состоит из двух этапов – расчет части премии и оформление справки об аннулированной страховке, а также перечисление денежных средств. На первое страховщику дается 5 рабочих дней. За это время заявителю должны быть предоставлены все сведения.

Датой аннулирования договора считается день подачи заявления, за исключением следующих случаев:

- смерть застрахованного лица – день смерти, указанный в свидетельстве;

- угон – дата обращения в полицию.

На перечисление премии страховщику отводится 14 календарных дней, отчет ведется от даты обращения. Если данное требование не выполняется, страхователь вправе обратиться с жалобой в РСА. Если данное действие не возымело эффекта и деньги не получены, следует подавать исковое заявление в суд.

При сумме выплат до 50 000 руб. иск подается в мировой, свыше 50 000 руб. – в районный судебный орган.

Обращение на основании доверенности рассматривается обычно дольше, но страховщик не должен нарушать фиксированные сроки. При прямом обращении получить возмещение можно уже на следующий день. Многие организации приглашают человека лично на выдачу возврата в виде наличных.

Внимание! Правом предъявления заявления о начислении денежного остатка от премии может воспользоваться новый собственник после покупки ТС. Ситуации вполне реальны, но на практике замечаются редко

Можно потребовать расписку о выплате суммы новым хозяином или объединить ее с ценой машины.

Причины отказа в возврате денег за полис ОСАГО?

Отказ возможен, если СК заподозрит заявителя в мошенничестве. Например, некоторые граждане подделывают договоры купли-продажи, чтобы вернуть часть премии. Такие действия считаются неправомерными, и, если они будут выявлены, в возврате финансов откажут.

Часто граждане сталкиваются с тем, что на поданное заявление дается отказ в силу следующих особенностей:

- Заявитель требует разорвать договор, обосновав его длительным отсутствием и потере нужды применения авто (продолжительная командировка, вахтовая работа).

- Страховщик стал банкротом, что отражается на ее неплатежеспособности.

- Предоставление неполного комплекта документов. Самыми главными документами являются паспорт и действующий полис ОСАГО, который необходимо аннулировать. Если от имени собственника действует законный представитель, понадобится нотариально заверенная доверенность – без нее сотрудники СК принимать заявление не вправе. Чтобы избежать отказа по данной причине, необходимо заранее собрать всю документацию и проверить ее на правильность оформления.

- Неверно заполненное заявление. У каждой СК есть собственные бланки заявлений по установленным им образцам. Необходимо использовать для заполнения бланк страховщика. При предоставлении документа не предусмотренной формы есть вероятность отказа.

- Окончание срока действия ОСАГО. Вернуть деньги за прошедший период не получится.

- Предоставление неверных реквизитов. Если данные банковского счета указаны неправильно, деньги может получить постороннее лицо. В данной ситуации гражданину необходимо обратиться с заявлением о возврате средств в финансовое учреждение – вины страховщика здесь нет.

Компания после принятия обращения тщательно проанализирует описанную причину и выплатит средства. Когда страхователь желает разорвать полис по причине получения информации о ликвидации СК, возврат не рассчитывается, если судом признан статус банкрота.

Можно ли вернуть страховку после выплаты кредита в срок?

Страховой полис приобретается обычно на тот же срок, что и кредитный договор. При своевременном погашении ссуды одновременно с ней гасится и страховой договор. То есть, возвращать нечего.

Исключение составляют случаи, когда срок страховки больше периода кредитования. К примеру, ссуда оформлена на 1,5, а страховка на 2 полных года. Если кредит уже погашен, а срок окончания выплат по страховке еще не истек, вступают правила возврата платежа при досрочном погашении. После погашения кредита исчезают риски, и в страховке нет надобности.

В этом случае возвращается только часть суммы в соответствии с оставшимся периодом выплат, хотя такая ситуация редка. Отказ от нее производится по заявлению.

Как рассчитать сумму возврата

Согласно требованиям закона «Об ОСАГО», возврат неиспользованной части страховки осуществляется пропорционально оставшемуся сроку, т. е. за минусом дней, в течение которых страхователь пользовался услугами страховой фирмы «Тинькофф». Оставшаяся после уплаты премии страховая сумма перечисляется без учета комиссии страховщика.

Например, клиент заплатил за ОСАГО на год 12 000 руб. Спустя 4 месяца он решил аннулировать полис. Размер выплаты в таком случае составит 6160 руб. Схема расчета:

- 12 000 : 12 = 1000 руб. (расчет стоимости услуг страховщика за 1 месяц).

- 12 000 – 4 × 1000 = 8000 руб. (расчет остатка неизрасходованной части премии за 8 месяцев (12-4)).

- 8000 – 23 % = 6160 руб. (вычет комиссии страховщика из суммы оставшейся премии).

В сумму комиссии страховой фирмы входят:

- Отчисления в фонд на выплаты страховых услуг — 77 %.

- Расходы по текущим счетам (выплата заработной платы, аренда офиса, полиграфия, реклама и другие, необходимые для бизнеса траты) — 20 %.

- Взносы в Российский союз автостраховщиков — 3 %.

Размер комиссии «Тинькофф» фиксированный, такие же проценты взимают все страховые организации РФ.

Спорные моменты и частые вопросы

Когда хочу, тогда и расторгаю!

Причин для прекращения сотрудничества с СК может быть множество: нежелание обслуживаться у данного страховщика, отъезд на длительное время, болезнь, поломка машины, отказ от вождения и т. д. Но страховые компании ссылаются на правила и закон об ОСАГО, и не «отпускают» клиентов в случаях, не закрепленных законодательно. Согласно п. 33.1, досрочно прекратить действие договора обязательного страхования можно в следующих ситуациях:

- Отзыв лицензии страховщика в порядке, установленном законодательством Российской Федерации;

- Замена владельца транспортного средства;

- Иные случаи, предусмотренные законодательством Российской Федерации.

Самые упорные клиенты страховых настаивают на том, что «собственное желание» — это и есть «иные случаи» и идут на судебное разбирательство. Иногда им удается доказать свою правоту, но подобные прецеденты происходят очень редко.

На основании чего удержали 23%?

Это еще один вопрос, споры по которому из-за несовершенства нашего законодательства не прекращаются. С точки зрения СК, удерживая при возврате 23%, она действует правомерно. Существует утвержденная Правительством РФ структура страхового тарифа ОСАГО:

- 77% — нетто-ставка (эта часть внесенной страхователем суммы идет на выплаты);

- 20% — расходы компании на ведение дел (сопровождение полиса, бланки, оборудование, зарплату сотрудникам и проч.);

- 3% отчисляется в РСА для формирования резервов компенсационных выплат (2% — резерв текущих компенсаций + 1% — резерв гарантий).

Таким образом, 23% — это расходы, которые компания понесет так или иначе: останется клиент на весь период страхования или расторгнет договор досрочно. Логика автостраховщиков, в принципе, понятна. Тем более подавляющее большинство людей и не думает возмущаться по этому поводу.

Но некоторые принципиальные автолюбители возражают против незаконных, с их точки зрения, удержаний — пишут недовольные отзывы о работе страховых компаний, претензии и обращаются в суд. Ведь в законах нет ничего о 23%, а лишь сухая информация:

- Страховщик имеет право на долю страховой премии пропорционально времени, в течение которого действовало страхование (ГК РФ, ст. 958);

- Страховщик возвращает страхователю долю премии за неистекший срок действия договора обязательного страхования (правила ОСАГО, п. 34).

Возражения страхователей абсолютно правомерны. Именно поэтому обратившиеся в суд автовладельцы нередко возвращают удержанные компанией 23%. Бывают ситуации, когда даже до суда дело не доходит. Достаточно отправить заказные письма в РСА и ФССН и досудебную претензию в страховую компанию.

Зачем нужна копия ПТС при расторжении ОСАГО?

Некоторые компании требуют при расторжении договора обязательного страхования предоставить копию ПТС с отметкой о новом владельце. Это требование не является законным. Для страховщика должно быть достаточно справки-счета или договора купли-продажи. Страхователь, который хочет разорвать со страховой компанией отношения по причине, не подпадающей под правила (перечисленные выше), может сделать оформить рукописный договор купли-продажи, на основании которого страховая будет обязана расторгнуть договор и вернуть потраченную на страховку сумму. А уж будет машина продана в реальности или нет — личное дело каждого автовладельца. Поэтому компании и подстраховываются, требуя ПТС.

Вернут ли деньги за неиспользованный период, если были выплаты?

Если страховая компания пытается занизить или вообще не возвращать деньги при расторжении договора, мотивируя это тем, что по нему осуществлялись выплаты, — это неправомерно. Убыточность не учитывается, и часть премии за неиспользованный период должна возвращаться по обычной схеме — пропорционально (за вычетом 23%, если клиент не имеет по этой теме претензий).

Порядок расторжения соглашения

Если в силу определенных обстоятельств (они перечислены выше в статье), страхователь решил расторгнуть договор со страховой компанией, то ему следует явиться с пакетом документов в страховую компанию и написать заявление на расторжение договора страхования.

Заявление на расторжение договора страхования должно содержать следующую информацию:

- наименования компании-страховщика;

- личные данные страхователя (паспортные данные, место прописки, Ф.И.О.);

- номер полиса ОСАГО;

- конкретные причины отказа;

- просьба возврата компенсации;

- способ возврата (наличными, электронный перевод);

- перечень прилагаемых к заявлению документов.

Необходимые документы для отправления документов заказным письмом:

- паспорт заявителя;

- полис ОСАГО в оригинале;

- квитанция или чек об оплате стоимости полиса;

- прочие документы, перечень которых зависит от причины расторжения.

Если причиной является смерть собственника, то необходимо предъявить копию свидетельства о смерти, а также документацию, которая подтверждает родство покойного и заявителя.

Если причина – это утилизация ТС, то дополнительным документом будет акт об утилизации транспортного средства, выданный ГИБДД. В случае невозможности ремонта ТС (например, при ДТП), к основному пакету документов прикладывается заключение эксперта «о невозможности восстановления ТС».

При краже авто, необходимо представить решение уполномоченного органа «о возбуждении уголовного дела по факту угона ТС». Продажа ТС подразумевает представление договора купли-продажи в страховую компанию.

Процесс досрочного аннулирования договора со страховой компанией достаточно прост. Порядок действий не отличается от прочих ситуаций, когда требуется осуществить какую-либо официальную процедуру.

Стандартный алгоритм таков:

- подготовить бумаги;

- заполнить заявление о расторжении страхового соглашения и требовании перечисления неиспользованной части денежных средств;

- передать указанные документы страховщику.

Что отразить в заявлении

Заявление для расторжения договора заполняется в свободной форме либо по образцу, предложенному менеджером конторы. Оформление документа требует включения следующих пунктов:

- Шапка заявления в правом углу в верхней части бланка. Здесь необходимо указать наименование конторы, ее адрес, Ф.И.О руководящего лица. Также следует отразить данные заявителя — Ф.И.О., адресные сведения по паспорту, контакты (номер телефона, электронную почту).

- Серия и номер заявления, дата составления.

- Сведения о договоре автострахования. Указать данные о взносе, а также обозначить период использования. Здесь же прописывается причина расторжения и дата окончания сотрудничества с компанией-страховщиком.

- Требование о возврате неиспользованных средств.

- Реквизиты счета клиента. Чаще всего неиспользованные средства перечисляются на счет автовладельца, соответственно следует обозначить наименование банковского учреждения, номер карты и счета, ИНН, БИК, корреспондентский счет.

- Перечень документов, прикрепленных к заявлению.

Завершается подготовка бумаги указанием даты обращения в правом нижнем углу бланка. Здесь же, проставляется подпись подателя заявки с ее расшифровкой.

В обязательном порядке на руках автовладельца должна остаться одна из копий заявления. На ней, также как и на оригинале, будет проставлена отметка о принятии документа сотрудником страховой. Бумага выступит некой гарантией в случае необходимости, например, если компания потеряет оригинал либо задержит выплату.

Какие документы потребуются

Досрочное расторжение договора ОСАГО требует подготовки стандартного пакета бумаг, в который включены:

- паспорт страхователя;

- оригинал договора ОСАГО;

- платежные документы, доказывающие оплату полиса;

- копии документов, подтверждающих факт того, что причина позволяет расторгнуть договор и перечислить бывшему клиенту положенные ему деньги: договор продажи, свидетельство о смерти владельца, акт утилизации, заключение экспертизы о невозможности восстановления авто и прочие бумаги;

- копия паспорта автотранспортного средства;

- если процедура проводится при помощи посредника, следует дополнить пакет его паспортом и нотариальной доверенностью.

В зависимости от случая, перечень бумаг может подвергаться изменению. Перед обращением в страховую компанию рекомендовано пообщаться с ее менеджером с целью уточнения списка необходимых документов.

Сроки возврата денег

Основываясь на законе, срок для перечисления страхователю части оставшихся средств не должен быть более 14 дней со дня подписания заявления на прекращение страховки. В течение этого периода компания обязана вернуть деньги клиенту.

Организации различны, поэтому в каждой из них свои способы возврата:

- выплата наличными. В некоторых компаниях предусмотрен такой вариант. Сроки таких выплат минимальны, и если повезет, то автовладелец может рассчитывать на деньги сразу, после обращения за аннулировать договор;

- на счет в банке или на банковскую карту. Если организация не работает с наличными средствами, в заявлении потребуется указать реквизиты банка или карты. Сумма будет перечислена на счет в течение двух недель.

Нарушение выполнения обязательств и задержка возврата оставшейся суммы дает право страхователю обратиться к руководителю компании с письменной жалобой. Если данное заявление не возымеет действия, то следующее обращение должно направляться в прокуратуру. Также автомобилист может пожаловаться в Российский Союз Автостраховщиков или написать иск в суд. При этом водитель должен предъявить копии полиса ОСАГО и квитанций об оплате, сделанные заранее.

Подобные нарушения возврата страховых средств могут привести компанию к лишению лицензии.

Что происходит с КБМ при досрочном прекращении полиса ОСАГО?

В случае, если договор ОСАГО досрочно прекращается, то история безаварийности за неполный год не учитывается при расчете КБМ.

Что это означает для водителей?

Аккуратность вождения и отсутствие аварий за тот неполный период, в котором действовал расторгнутый полис, не дадут водителю дополнительную скидку за безаварийность.

Его коэффициент бонус-малус сохранится на уровне годичной давности.

Поэтому в ситуациях, когда возникает желание расторгнуть полис ОСАГО за месяц до окончания его действия, есть смысл не делать этого. В этом случае КБМ будет улучшен на очередные 5%, и стоимость полиса ОСАГО в будущем снизиться еще больше.

Ссылки по теме:

* — заглавное фото izvestia.ru

Как расторгнуть договор ОСАГО и вернуть деньги

Для возврата ранее уплаченной страховой премии необходимо обращаться к страховщику. Никакая иная организация не обязана возвращать внесенную в качестве оплаты страховую премию.

Расчет между компанией и клиентом может происходить в наличной и безналичной форме. Основанием для возврата является заявление и подтверждающие документы.

Как рассчитать размер возврата

Больше всего вопросов вызывает формула расчета суммы возврата. Она довольно проста и содержится в новых Правилах ОСАГО.

Здесь Свозвр – это и есть та сумма, которую страховщик вернет клиенту.

23% будут вычтены в любом случае. Если ранее прецеденты выигранных тяжб о неправомерности удержания 23% существовали, то после последних поправок к законодательству вернуть эту часть даже через суд невозможно.

Как и когда происходит возврат

Возврат страховой премии происходит в той форме, как этого пожелал заявитель при подаче заявления. Можно выбрать:

- наличный расчет, тогда страховщик сам позвонит и сообщит, в какой день и время можно подъехать в офис, чтобы получить всю сумму в его кассе;

- безналичный расчет будет произведен непосредственно на реквизиты в банке, указанные в заявлении.

В обоих случаях должны соблюдаться одинаковые сроки – 14 дней с момента принятия заявления страховой компанией.

Кому выплачивают

Доверенное лицо может полностью взять на себя процедуру общения со страховщиком либо только получить возврат денег в компании.

Когда речь идет о возврате уплаченной страховой премии наследникам страхователя после его смерти, они получат всю сумму, лишь подтвердив свое право на наследство. Для это им нужно предъявить соответствующее свидетельство.